个人房贷返点 “返”的是利益还是风险?

一直以来,个人按揭市场都是强监管领域,对利率下限、贷款年限、资质审核等都有非常严格的要求。不过,从去年下半年开始,个人房贷领域里,返点现象却死灰复燃,而且愈演愈烈。

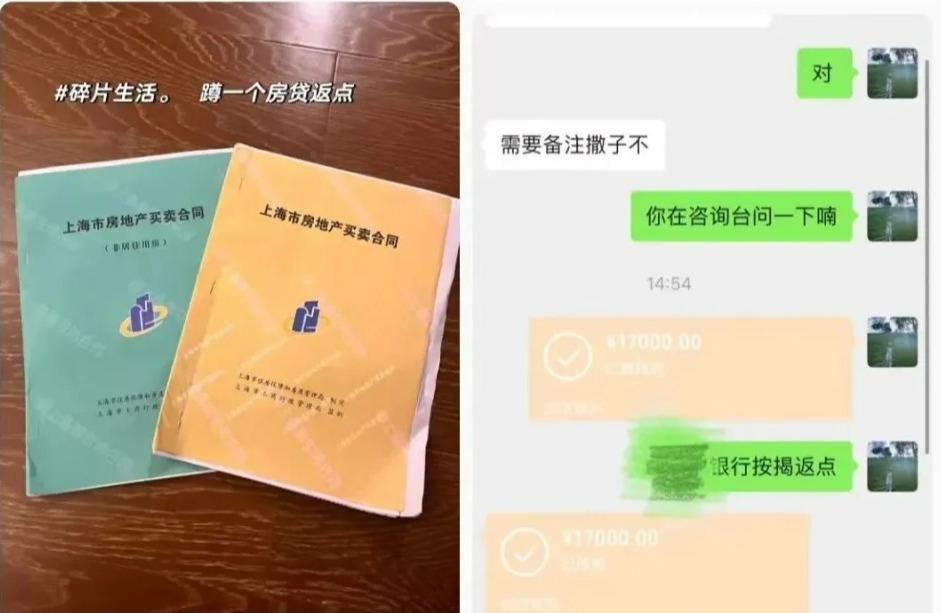

记者在调查中发现,房贷返点,已是公开秘密。中介每介绍一笔贷款给银行,银行就会对中介提供一定比例的返点。在返佣点数的刺激下,中介都会有倾向性地推荐银行。一般来说,规模较小的银行返点较高,最高达到千分之十,也就是贷款一百万元返一万元。目前,许多银行都在做这项业务,返点最低都在千分之八以上。

去年下半年市场相对疲软,各家银行就开始尝试通过返点揽客,最初,多数银行的返点只有千分之一。后来,为争夺市场,各家银行的返佣点数步步升级,甚至形成了链条,整个流程发展为银行返佣给大型中介,大型中介抽点后,再分销给小中介。

多家银行也证实,某房产集团旗下的一家抵押贷款公司,就是他们直接返点的单位之一。银行往往以服务费的名义,通过公对公直接走账。目前,一些银行给到抵押贷款公司之类所谓“一级供应商”的返佣点数,已经达到了1.4%甚至1.5%。

而这条灰色产业链的影响已经显现,今年一季度,银行业所有贷款的净息差仅为1.54%,也就是说,部分银行给出的高额返佣,已经与一笔贷款一年的平均收益接近。

事实上,房贷返点并不是新鲜事物,一直游走于行业的“灰色”地带。过去,银行为了争抢房贷业务市场份额,向相关中介机构提供佣金,并不会直接返给客户。而现在,有购房者绕过中介,直接与银行合作,并将获得返点的经历分享在社交平台上,才让这一现象受到了关注。那么,银行为什么要贴钱办业务呢?

地产行业分析师严跃进表示,整个市场的供求关系发生了变化,房屋交易水平虽然总体在复苏,但整个量相比银行的贷款供应能力是有一定差距的。这也导致房贷业务陷入“内卷”,业务员不得不通过返点等手段争夺客户。如果许多银行都这么做,房贷的成本无形中也增加了。

其实,为了破除房贷返点这个所谓的行业潜规则,早在2010年1月,中国银行业协会就曾下发《通知》,要求停止以任何形式向房贷中介,及其从业人员支付与所提供的服务不对称、纯粹业务介绍的返点费用。

近期,随着返佣现象“死灰复燃”,江苏银行业协会也在上个月发布最新倡议,要求各银行金融机构,7月底前规范与中介机构的合作协议,不得向个人住房贷款客户返点。

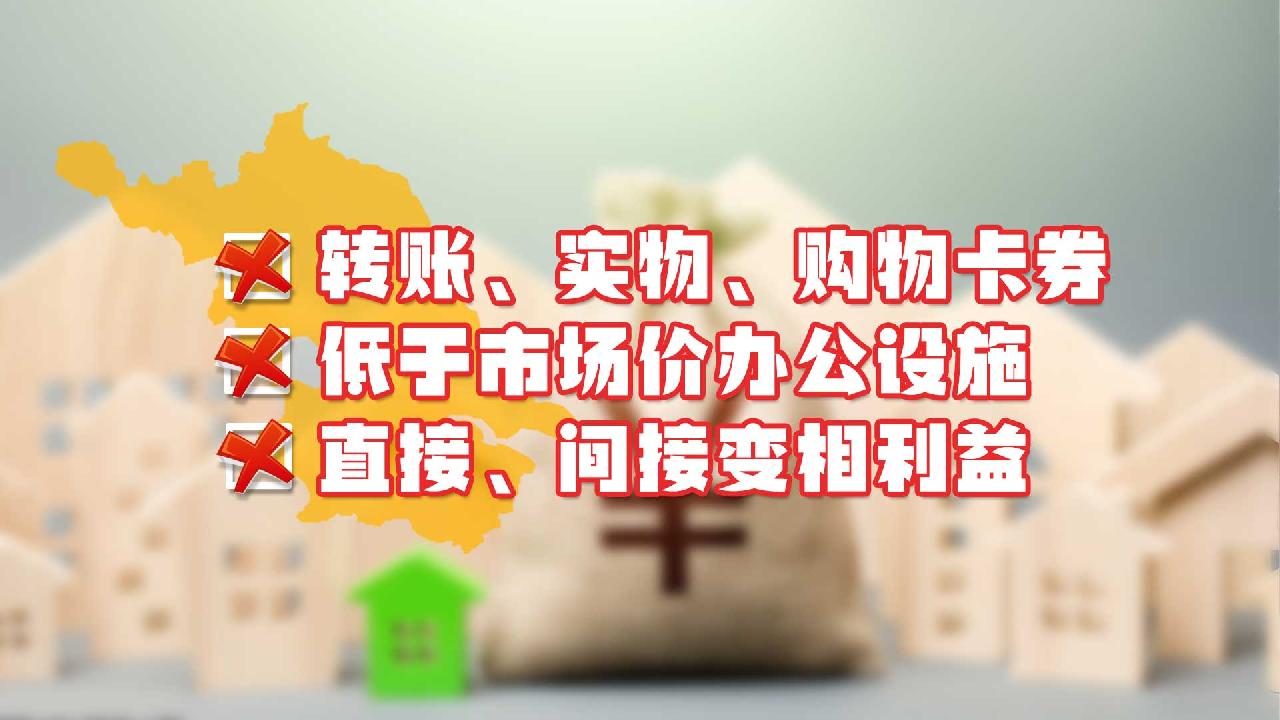

与此同时,《倡议》列举了变相支付佣金或权益的多种情形。第一类是以转账、实物提供、购物卡券等方式支付佣金行为。第二类是以明显低于市场价格提供办公场所、设施等行为。第三类是直接或间接向房屋合作机构,及其从业人员的利益关联方提供佣金或其他变相利益,比如通过提高手续费变相支付佣金等行为。

近日,上海金融监管局也已向辖内银行下发调研函,要求自查返佣渠道、点数、付款方式等等。

严跃进认为,从实际的返点过程来看,其实还是“羊毛出在羊身上”。银行返还佣金的操作,加重了贷款业务的负担,那可能就会增加额外的条款或者要求,致使购房时遭遇潜在的风险。而当中介公司受到返点诱惑介绍客户,可能就会强力推荐某家银行,这样,公平竞争的市场关系就面临失衡,购房者自主选择贷款银行的权利也遭到了侵害。

| 编辑: | 翟静 游玮 |

| 责编: | 严相莉 |

推荐视频

剑网行动举报电话:12318(市文化执法总队)、021-64334547(市版权局)

Copyright © 2016 Kankanews.com Inc. All Rights Reserved. 看东方(上海)传媒有限公司 版权所有

沪公网安备 31010602001114号

沪公网安备 31010602001114号

全部评论

暂无评论,快来发表你的评论吧