人为刀俎 我为鱼肉?四面楚歌的万科

时讯

正所谓,山雨欲来风满楼。

自2015年7月10日宝能第一次举牌算起,万科事件已经持续一年有余。不那么知名的险企宝能先后四次举牌,终成万科第一大股东;安静地做了16年财务投资人、为万科发展保驾护航的华润揭竿起义,没有控股权的万科管理层遭遇罢免、奋力反抗,望与深圳地铁结为联盟。

一个资本行为,却引起整个二级市场的腥风血雨。

接触过宝能老板姚振华的人告诉记者,此人和几个宝能系老将非常精通资本运作,而这从此次宝能收购万科25%股份的资金来源便可知晓。数个资管计划和几乎就是理财产品的万能险是此次收购的奠基石,银行资金作为优先级,宝能垫资做劣后级,在此种资金安排下,杠杆瞬间放大。据《财新》报道,银监会对宝能系资金调查后认为,其杠杆比率约为1:4。

宝能狙击万科资金路线图(来源:DT财经)

记者从多个渠道了解,现持股25.4%的宝能也没有想到事情会是现在这个走向。最开始投资的时候,宝能希冀于通过大举买入万科股票,从而引起其他股东或者管理层危机,倒逼后者再高价回购万科股票,以此大赚一笔。这个思路也能从宝能过去的行为中找到依据,最典型的例子就是深振业。

然而,如意算盘碎了——华润“倒戈”了。

市场普遍认为,华润的人事调动——2014年走马上任的傅育宁是此次华润态度大转变的最重要原因,并且傅育宁有这个操盘能力,他在招商局集团时,就曾主导招商地产和蛇口工业园区的合并。实际上,华润的态度转变从其财报中已现端倪。“从集团最近一两年的业务来看呢,它把一些深圳的旧改项目注入到了华润置地,我们看到华润置地最近两年的业绩突飞猛进,基本上相比2012年和2011年,它的业绩差不多翻了一番。所以从这个角度你就可以看到,集团还是希望华润置地可以壮大的。”深圳市房地产研究中心高级研究员李宇嘉这样分析。

华润各业务板块

接近华润的人告诉记者,华润对其作为万科第一大股东的诉求是非常强烈的。之所以要稳住第一大股东地位,多位市场人士认为,原因再简单不过——控股万科,然后将万科和华润置地进行并表。

然而,现在又半路杀出个程咬金——恒大集团,集团和董事长许家印共持股4.68%。一位做私募的二级市场人士给记者分析,他认为此次透露恒大买入万科的人很有可能是恒大自己,因为这样可以推高股价,也许可以鼓励宝能出售手中的万科股票给其自己,他进一步分析,现在万科希望的是股价下跌,宝能扛不住而将手中股权卖掉,而透露恒大大举买入只会适得其反,综上,很有可能是恒大自己透露的。

此次股权争夺之中,万科、宝能、华润、恒大、监管层,每一方的态度都是市场的焦点,然而,叠加利益最大的一群人,却很少受到关注,那就是万科的中小股东。然而,万科的中小股东却不愿意看到万科的管理层变更。

万科

翟敬勇,深圳一家私募基金的创始人,同时也是万科中小股东的代表,他参加了与6月27日举办的万科股东大会。自万科A股复盘以来,市值蒸发约为500亿元。翟敬勇告诉记者,中小股东总的来说对于万科前几年的业绩是满意,并且万科的分红也在A股上市公司中算比较高的,“如果你把这个管理层给换掉了,导致这个企业一落千丈,那么这些具有资金优势的股东,为了各自的、私自的利益,就侵害了相对分散的大多数股东的利益。”

然而,就连万科自己,都没有能够做到关心中小股东。7月20日,万科A公告确认了其向证监会、深交所等举报钜盛华的相关资管计划违法违规,请求监管部门进行核查。而这份报告并没有最开始就交予监管机构,而是发给媒体。证监会对万科和宝能都进行了批评,称万科股东与管理层“置公司广大中小股东利益于不顾,严重影响了公司的市场形象及正常的生产经营,违背了公司治理的义务”。

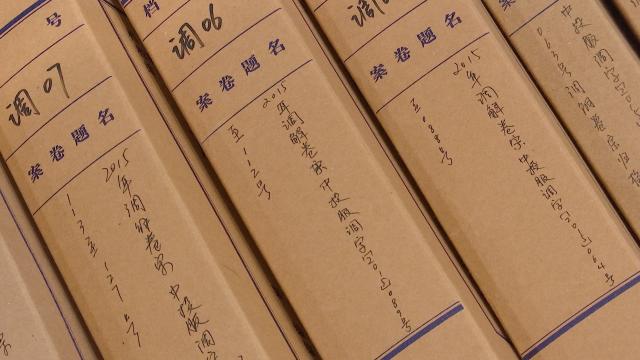

投服中心调解卷宗

万科剧情可谓一天一变,最后的走向扑朔迷离。业内人士评价称,万科事件不光是对于保护中小投资者,对中国的资本市场,证券市场都具有标志性的意义。财经专栏作家、财经评论员叶檀认为,“这件事情从资金的来源到股权争斗,然后到最后市场的交易,出现的一系列冲突,这和股票市场制度是直接相关的。所以万科事件处理得好不好,或者说它的结局怎么样,其实是直接预示了资本市场未来的前景以及它的信用制度会怎么样”。

(编辑:叶文)

推荐视频

剑网行动举报电话:12318(市文化执法总队)、021-64334547(市版权局)

Copyright © 2016 Kankanews.com Inc. All Rights Reserved. 看东方(上海)传媒有限公司 版权所有

沪公网安备 31010602001114号

沪公网安备 31010602001114号

全部评论

暂无评论,快来发表你的评论吧